正策新闻

正策关注|利用未公开信息交易罪的司法实务与合规指南

5月15日,证监会公布了2024年执法情况。2024年,证监会依法从严查办证券期货违法案件739件,作出处罚决定592件、同比增长10%,处罚责任主体1327人(家)次、同比增长24%,市场禁入118人、同比增长15%;向公安机关移送涉嫌犯罪案件和线索178件,同比增长51%。引言:监管风暴下的资本市场合规挑战

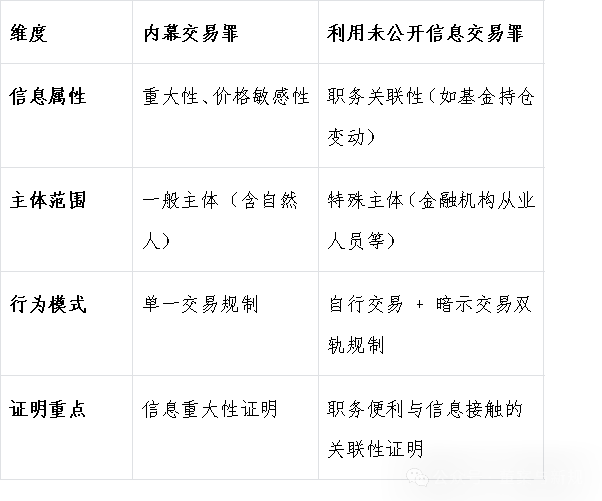

威科数据显示,利用未公开信息交易引发的行政处罚案件在近四年内连年上升,2021年、2022年均为3年,2023年为6件,2024年为13件。数量上,2024年最多,2020年9件位居第二。地域上,除证监会层面,上海局占12件,数量最多。在监管科技迭代与司法打击升级的双重压力下,利用未公开信息交易罪正以“高频化、隐蔽化、技术化” 的态势冲击资本市场秩序。利用未公开信息交易罪的地域占比上仍以上海最多,占比近40%:作为资本市场的严重违规行为,此类犯罪不仅破坏“三公” 原则,更可能引发系统性信任危机。对于金融机构及从业人员而言,如何在监管数据化中识别风险边界、构建合规防线?本文结合《刑法修正案(七)》《关于办理利用未公开信息交易刑事案件适用法律若干问题的解释》等规范文件,融合各地法院等典型司法判例,从“法律框架 — 实务解析 — 合规防控” 三维度展开分析,为行业提供兼具理论深度与实操价值的合规指南。利用未公开信息交易罪的规范建构,始于2009 年《刑法修正案(七)》对《刑法》第 180 条的修订。该修正案在原有内幕交易罪框架下增设第四款,首次将金融机构从业人员利用 “内幕信息以外的其他未公开信息” 交易的行为纳入刑法规制,形成对传统内幕交易罪的补充性打击体系。2019 年 “两高”《解释》进一步明确三大核心问题:信息范围:界定“未公开信息” 包括投资决策、交易执行、市场动态等三大类,并设置 “其他可能影响交易活动的信息” 兜底条款;行为认定:明确“自行交易” 与 “明示、暗示他人交易” 双轨规制模式,后者需综合交易关联性、利益关联等六要素认定;量刑体系:构建“情节严重”(违法所得 100 万元以上)与 “情节特别严重”(违法所得 1000 万元以上)的双层量刑阶梯。(二)构成要件的立体解析:主体、信息与行为的三重门槛本罪主体限定为“金融机构从业人员及监管 / 行业协会人员”,但司法实践中呈现 “岗位类型突破” 与 “身份认定实质化” 两大趋势:岗位类型:从传统基金经理、投资经理,延伸至风控、技术维护、交易清算等“边缘岗位”。例如,某基金公司 IT 人员因获取交易系统数据实施趋同交易被定罪(中国证券监督管理委员会上海监管局行政处罚决定书沪〔2024〕22、23 号);身份认定:突破劳动合同关系限制,实习人员、劳务派遣人员若因职务便利接触未公开信息,亦可能入罪。北京二中院在郭某案中强调,“实质履行投资决策职责者即构成适格主体”。例外情形:私募基金从业人员单独实施不构成本罪,但可作为共犯追责。如姜某君案中,私募基金从业人员伙同公募基金经理构成共同犯罪,凸显“共犯认定扩张” 的司法倾向。2. 信息要件:从 “明确列举” 到 “实质影响” 的边界争议非公开性:未通过法定渠道披露,即使部分信息通过研报间接泄露,只要未正式公告仍属规制范围(深圳中院桑某案);确定性:需具体到交易品种、数量、时间等要素,某基金经理依据晨会讨论的“行业配置方向” 交易,因信息未形成具体指令被不起诉;职务关联性:信息获取需与职务便利直接相关,如风控人员事后查看基金交易数据实施跟随交易,仍被认定为“利用职务便利”(沪一中院 2024 年研讨会纪要)。争议焦点:兜底条款“其他可能影响交易活动的信息” 的扩张风险。司法实践已将 “基金调仓策略”“券商研报内部评级” 纳入其中,但过度扩张可能模糊民事违约与刑事犯罪的界限,需警惕 “口袋条款” 滥用。3. 行为要件:从 “抢先交易” 到 “全周期监控” 的规制升级传统“抢先交易”(先于基金建仓买入)仍是主流,但 “跟随交易”(同步或滞后交易)的打击力度显著加大。上海一中院明确,认定跟随交易需满足 “前 0 后 2” 时间关联性(基金交易当日至后两个交易日)、品种高度重合(趋同率>60%)及异常性排除(无法用公开信息解释)。特殊形态:通过社交媒体、即时通讯工具“明示、暗示他人交易” 的行为,需综合通讯记录、交易关联性、利益输送等要素认定。王广群案中,被告人通过微信向好友传递信息,后者控制 7 个账户趋同交易 39 只股票,微信聊天记录成为关键定罪证据。2023-2024 年公开案例显示,证监会对 “未公开信息” 的认定已从投资决策信息扩展至 “资金流向数据”“交易终端关联记录” 等。例如,某证券公司投资经理使用亲属账户趋同交易 ETF 成分股,涉案金额 500 万元但二年内交易 4 次,被认定为 “情节严重”。处罚尺度上,违法所得 1-5 倍罚款为常态,对 “累犯”(如曾受行政处罚)可顶格处罚,凸显 “过罚相当 + 从重震慑” 原则。间接证据主导:在被告人拒不供述时,通过“交易时间关联性 + 利益关联 + 趋同度分析” 构建证据链。王某案中,被告人与父母账户趋同交易87 只股票,趋同度 85%,虽无直接通讯记录仍定罪;共犯认定扩张:私募基金、第三方投顾等非金融机构人员可构成共犯。某投资顾问公司实际控制人通过公募基金经理获取信息,指令客户交易,被认定为共同犯罪;量刑轻缓化趋势:对主动投案、退赃退赔者普遍适用缓刑。罗泽萍案中,被告人退缴403万元并预缴罚金,二审改判缓刑,体现“宽严相济” 刑事政策。本律师的经验证明,司法实践中,要考虑到近期监管尺度从严,最终司法裁判口径与市场和监管趋势到结合,需要从行政和刑事二个维度进行预期管理和制定辩护策略。尤其是让当事人充分认知,避免选择错位,造成无法挽回到损失。1. “未公开信息” 的边界:兜底条款的扩张与节制《解释》第1 条第 3 项的兜底条款在实践中已涵盖 “基金调仓策略”“券商内部评级” 等,但过度扩张可能导致 “凡是职务相关信息均入罪” 的误区。某基金经理依据公司晨会讨论的 “行业配置方向” 交易,因信息未形成具体指令、不具确定性,最终因证据不足不起诉,凸显 “信息确定性” 对罪与非罪的界定作用。司法机关对“利用” 采推定原则:若交易行为与信息高度趋同(时间吻合度>70%、品种重合率>60%),即可推定故意。但被告人可举证证明信息来源与职务无关。如蔡锋亮案中,检察院指控其获利金额775.1925万元,法院审核认为其中部分获利与其职务无关予以扣除,获利金额应当认定为683.7862万元。相关金额被剔除。值得注意的是,“反向交易” 可能被视为规避监管手段,不影响 “利用” 认定(最高检第四十七批指导案例)。对于跨境利用未公开信息交易,证监会通常先行行政处罚,再移送刑事追责,但重大案件可能并行处理。某案中,行为人利用A 股未公开信息在香港交易,证监会同步启动行政处罚与跨境司法协作,最终以利用未公开信息交易罪与洗钱罪数罪并罚,体现 “全链条打击” 思路。三、构建金融机构的风险防火墙

(一)内部治理:制度、技术与文化的三维协同

物理隔离:投资决策、交易执行、合规监控岗位分设,禁止跨部门人员接触未公开信息。某头部基金公司实行“投资决策区” 门禁管理,非授权人员不得进入;系统管控:部署AI 交易监测系统,对员工及其关联账户实施 “异常交易频次 + 趋同度>60%” 自动预警;流程留痕:交易指令全流程电子化留痕,关键操作双人复核,确保数据可追溯(符合证监会“股市鹰眼” 系统对接要求)。负面清单:明确禁止“跟仓”“泄露交易细节”“利用未公开信息提供投资建议” 等行为,纳入员工劳动合同附件;培训体系:新员工入职必修“刑法第 180 条专项课程”,覆盖率 100%;定期通报典型案例,强化 “未公开信息 = 高压线” 意识。定期审计:每季度对员工交易记录抽样审计,重点核查“敏感期交易”(如基金大额申赎前后的个人账户变动)。某资管公司 2024 年审计发现 3 起异常交易,均启动内部调查;一案双查:对违规行为既追究直接责任人员,也追溯管理层失察责任。2024 年某私募基金因内控失效被暂停备案 6 个月,凸显 “机构问责” 趋势。自查:收到证监会调查通知后,48 小时内启动内部核查,主动提交交易记录、通讯日志等证据,体现配合态度。专业介入:聘请具有证券期货犯罪辩护经验的律师,梳理交易关联性、论证违法性阻却事由。四、未来趋势:监管科技化与责任社会化

证监会"鹰眼系统2.0"上线,试运行期间识别异常交易1,207笔。《基金法》第123 条确立的 “双罚制” 已在司法实践中强化适用。2024 年某私募基金因内控失效被暂停备案,凸显监管层对 “机构失察” 的零容忍。金融机构需建立 “合规一票否决” 机制,将合规管理纳入绩效考核,避免因个别人员违规引发系统性风险。随着《证券基金经营机构董事、监事、高级管理人员及从业人员监督管理办法》实施,“全员合规档案” 制度逐步落地,违规行为将纳入行业信用评价体系。合规管理正从 “成本中心” 转向 “价值创造要素”,成为机构竞争力的核心指标。利用未公开信息交易罪的规制逻辑,本质是对资本市场公平性的捍卫。在监管科技与司法裁判深度融合的当下,任何侥幸心理都可能付出沉重代价。对于金融从业者而言,需树立“合规即生存底线” 的认知,将信息隔离、行为管控、应急处置纳入职业本能。未来,随着注册制全面深化,对此类犯罪的打击将更趋精准化、常态化,唯有构建全链条合规体系,才能在行业变革中稳健前行。1.《刚刚,证监会发布!去年市场禁入118人》2025-05-15 程丹 证券时报网.2.《罗泽萍等利用未公开信息交易罪上诉一案》(2016)京刑终60号3.《蔡锋亮、林桂成利用未公开信息交易一审刑事判决书》(2017)鄂10刑初68号

文章内容仅为作者独立观点,不代表本所立场

返回列表